21 Октября 2014

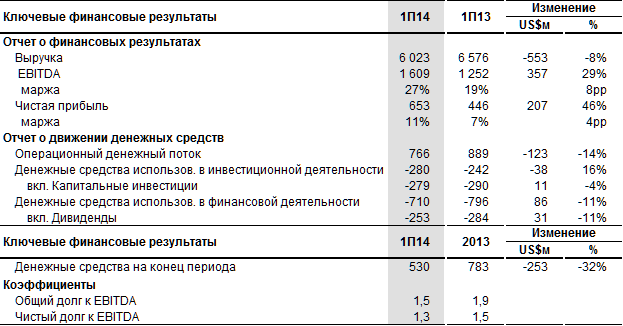

21 октября 2014 года – Metinvest B.V., материнская компания международной вертикально-интегрированной горно-металлургической группы компаний (далее – «Метинвест» или "Группа"), сегодня объявила неаудированные консолидированные промежуточные финансовые результаты деятельности за шесть месяцев, завершившиеся 30 июня 2014 года по стандартам МСФО.

21 октября 2014 года – Metinvest B.V., материнская компания международной вертикально-интегрированной горно-металлургической группы компаний (далее – «Метинвест» или "Группа"), сегодня объявила неаудированные консолидированные промежуточные финансовые результаты деятельности за шесть месяцев, завершившиеся 30 июня 2014 года по стандартам МСФО.

Примечания:

1) Скорректированный показатель EBITDA рассчитывается как прибыль до налогообложения, до финансового дохода и затрат, амортизации, обесценения и переоценки основных фондов, спонсорства и других выплат на благотворительность, доли результатов ассоциированных предприятий и других расходов на неосновную деятельность. В данном релизе EBITDA понимается скорректированный показатель EBITDA.

2) Чистый долг рассчитывается как сумма долгосрочных и краткосрочных кредитов и заимствований и seller notes, минус денежные средства и их эквиваленты.

ОПЕРАЦИОННЫЕ СОБЫТИЯ И КСО

- Группа начала реконструкцию доменной печи № 4 на МК Азовсталь. После завершения проекта, модернизированная печь будет способна производить дополнительно 1,5 миллиона тонн чугуна в год, при этом выбросы пыли снизятся на 340 тонн в год.

- На ЕМЗ завершен капитальный ремонт кислородного конвертера, повысив эффективность и надежность оборудования, одновременно снизив влияние на окружающую среду. Работа завершена досрочно.

- Метинвест-СМЦ открыла новый розничный склад для металлопродукции в г. Харьков.

- Метинвест запустил конкурс социальных инвестиций "Город – нашими руками" 2014 в девяти городах Донецкой, Днепропетровской и Луганской областей. Этот ежегодный конкурс позволяет местным заинтересованным сторонам выбирать проекты,, которые помогут лучше всего повысить уровень жизни местных жителей и получать финансирование этих проектов.

- Метинвест продолжил инвестировать в модернизацию учреждений здравоохранения в Мариуполе, включая открытие новой клиники и финансирование существующих больниц. С 2011 года при помощи Группы были проведены ремонты в 16 больницах, поликлиниках и родильных домах Мариуполя.

КЛЮЧЕВЫЕ СОБЫТИЯ В ОБЛАСТИ КОРПОРАТИВНОЙ СТРУКТУРЫ

- В феврале компания MetalUkr Holding Limited (Кипр), дочернее предприятие со стопроцентным участием компании Metinvest B.V., осуществила передачу 78,31% в Северном ГОКе, 99,48% в Центральном ГОКе, 0,25% в Азовстали и 1,21% в ХТЗ компании Metinvest B.V. для достижения целевой структуры Группы и улучшения прозрачности бизнеса и эффективности управления.

- С марта по июнь 2014 года, Группа заплатила $15 млн. за 36% участие в компании Black Iron (Cyprus) Limited, обладающей лицензией на разработку двух железорудных месторождений около Кривой Рог, Украины.

КЛЮЧЕВЫЕ СОБЫТИЯ ПОСЛЕ ОТЧЕТНОГО ПЕРИОДА

- В июле группа заключила несколько сделок с Смарт Холдингом обеспечив эффективную долю в размере 46% в Южном ГОКе и не контрольные пакеты в размере 16,1% в Северном ГОКе и 14,1% в Ингулецком ГОКе.

- В июле 2014 года, СКМ и Смарт Холдинг объявили о завершении слияния их горнометаллургических активов в рамках совместно управляемой компании Metinvest B.V. Две стороны подписали акционерное соглашение, устанавливающее их соответствующие и пропорциональные права корпоративного управления компанией Metinvest B.V. К тому же, для заключения сделки, Metinvest B.V. эмитировала дополнительную акцию в пользу Смарт Холдинга. В результате, доля СКМ в Metinvest B.V. составит 71,24%, Смарт Холдинг будет владеть 23,76%, а Clarendale Limited (связанная с бывшими владельцами ММКИ структура) сохранит 5% долю.

- Также в июле Группа открыла новый офис продаж в Румынии, а Метинвест-СМЦ, подразделение розничных продаж в Украине, открыла новые розничные склады в Киевской области и в г. Николаев.

- В третьем квартале 2014 года на деятельность Группы влияли конфликты в некоторых регионах Донецкой и Луганской областей. В частности, Группа испытывала периодические перерывы в цепях поставок, в основном, в результате логистических препятствий и проблем, связанных с электроснабжением. Эти проблемы привели к приостановке или сокращению объемов производства, начиная с второй половины августа, продолжаясь до сих пор. Мы ожидаем, что разрешение конфликта позволит восстановить обычные объемы производства.

- К тому же, в сентябре, зона конфликта расширилась на юговосточную часть Донецкой области, до территории, находящейся на расстоянии 20 км к востоку от г. Мариуполь, где находятся два ключевых металлургических завода Группы. Они продолжают работать, но подвержены ограничениям снабжения сырьем.

- В июле группа увеличила свою долю в компании Black Iron (Cyprus) Limited до 49% посредством оплаты дополнительного взноса в размере $5 млн., доведя общих объем инвестиций до $20 млн. Black Iron (Cyprus) Limited и Метинвест сохраняют опцион на участие в развитии проекта месторождения Шимановское, представляющее собой потенциальный объем будущих инвестиций до $536 млн. для Группы.

Комментируя результаты, Юрий Рыженков, Генеральный директор "Метинвест", отметил: “В первой половине 2014 года экономическая и политическая ситуация в Украине оставалась сложной.

Рейтинговое агенство Moody’s Investors Service понижала суверенный рейтинг Украины дважды в течение периода: с Caa1 до Caa2 в январе и до Caa3 с негативным прогнозом в апреле. Кроме того, с января по апрель украинская гривна понизилась приблизительно на 50% по отношению к основным международным валютам. В апреле существенно выросла гражданская и политическая нестабильность в частях Восточной Украины, а именно в некоторых районах Донецкой и Луганской области, где расположены некоторые из наших активов.

С конца отчетного периода мы столкнулись с существенными операционными рисками из-за конфликта, особенно в некоторых частях Донецкой и Луганской областей, где ситуация существенно ухудшилась в июле и августе. Как мы сообщали, в июле Авдеевский КХЗ понес прямой ущерб в результате повреждения собственности и линий электропередачи. Сотрудники завода и энергокомпании ДТЭК выполнили оперативные работы по восстановлению Авдеевского КХЗ для обеспечения минимальных потребностей наших металлургических предприятий, и производство постепенно возвращается к нормальному уровню. В середине августа Енакиевский металлургический завод временно остановил основные производственные операции из-за повреждений, в настоящее время ведутся ремонтные работы. Производство на Харцызском трубном заводе было временно остановлено из-за повреждения ж.д. инфраструктуры и будет возобновлено после ее ремонта. Производство на шахтах Краснодонугля было сокращено из-за повреждений ж.д. инфраструктуры и будет восстановлено после необходимого ремонта. Кроме того, Азовсталь и Мариупольский металлургический комбинат им. Ильича в настоящее время работают на уровне около 50-60% мощности вследствие логистических ограничений поставок сырья. На востоке Украины уровень загрузки металлургических, угольных и коксовых производственных мощностей снизился.

С учетом разрушений некоторых ключевых отрезков используемых ж.д. линий и станций для обеспечения поставок сырья нашим предприятиям и готовой продукции нашим заказчикам, наша служба логистики организовала кризисный центр сотрудничества с Укрзализницей и ее региональными подразделениями. Мы также рассматриваем альтернативные варианты, такие как морские перевозки.

В случае отключения энергии или других аварий, представляющих угрозу для наших сотрудников, производства или окружающей среды мы подготовились к потенциальной эвакуации ключевых объектов в регионе. Хотя мы полагаем, что предприняли надлежащие меры для защиты наших сотрудников и (в максимальной возможной степени) наших активов и цепочки снабжения, ситуация остается непредсказуемой. Мы продолжим предоставлять обновленную информацию для всех наших заинтересованных сторон по мере развития ситуации.

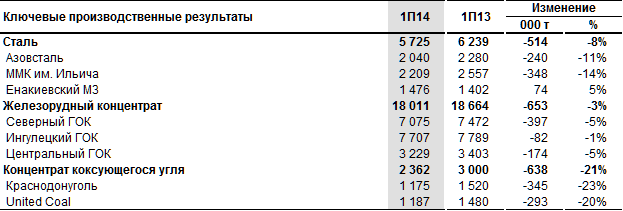

В первой половине 2014 года выручка снизилась на 8% по сравнению с аналогичным периодом прошлого года, в первую очередь в результате снижения цен и спроса на железорудную продукцию, а также из-за падения продаж металлопродукции в результате сокращения объемов производства стали. По сравнению с первой половиной 2013 года производство стали сократилось на 8% до 5 725 тыс. тонн, железорудного концентрата - на 3% до 18 011 тыс. тонн и концентрата коксующегося угля - на 21% до 2 362 тыс. тонн.

В первой половине 2014 года мы увеличили капитальные инвестиции на 8% в годовом сравнении до 272 млн. долларов США, поскольку продолжили осуществлять долгосрочные инвестиции, определенные в нашей Технологической стратегии, что отражает нашу приверженность нашему стратегическому видению в построении ведущего вертикально интегрированного европейского производителя стали.

Основные инвестиционные проекты нашего металлургического дивизиона включают строительство установок вдувания пылеугольного топлива (ПУТ) на ЕМЗ и МК Азовсталь, нацеленных на серьезное повышение эффективности производства стали, строительство резервной турбовоздуходувки на ЕМЗ и замены турбовоздуходувки на МК Азовсталь. Кроме того, Группа Метинвест продолжила строительство инфраструктуры для новой воздухоразделительной установки ("ВРУ") на ЕМЗ. В Горнодобывающем Дивизионе мы продолжили установку комплекса ЦПТ на Северном и Ингулецком ГОКах, и реконструкцию окомкователей на Северном ГОКе.

После отчетного периода, в июле 2014 года, наши два главных акционера, СКМ и Смарт Холдинг, завершили слияние своих горно-металлургических активов в компанию Metinvest B.V., которой они управляют совместно. Это упорядочило нашу структуру корпоративного управления; Смарт Холдинг сейчас обладает тремя из 10 мест в нашем Наблюдательном совете.

Мы продолжим информировать наших инвесторов, потребителей и другие заинтересованные стороны о любых перерывах в нашей производственной деятельности, вызванных текущим конфликтом. Как крупнейшая компания Украины, мы считаем чрезвычайно важным поддержание непрерывности функционирования в этот сложный период и обеспечение возможностей для участия в восстановлении экономики после завершения конфликта.”

Комментируя результаты, Алексей Кутепов, Финансовый Директор "Метинвест", сказал: “Мы обеспечили стабильные финансовые показатели в течение шести месяцев 2014 года, несмотря на различные проблемы от узких мест в транспортировке из-за неблагоприятных погодных условий в первом квартале до постоянного ухудшения внутреннего экономического климата, вызванного геополитической ситуацией в Восточной Украине. На данном этапе мы не можем прогнозировать наличие потенциала для дальнейшего ухудшения ситуации, поэтому любые потенциальные воздействия на наши результаты за весь год остаются неясными.

Что касается более широкого рыночного контекста, ситуация на всемирном рынке стали остается сложной и отражает неоднозначную глобальную экономическую ситуацию. Тогда как развитые экономики, включая Еврозону и США, продолжают восстанавливаться, степень роста Китая остается значительно ниже уровня докризисного уровня, поскольку власти страны реализовывали более жесткую монетарную политику. Всемирный банк прогнозирует, что рост на развивающихся рынках останется на уровне ниже 5% в 2014 году

Несмотря на сложные условия, Метинвест сохранил сравнительно стабильную валовую выручку и существенно улучшил показатели EBITDA и чистой прибыли, выросшие на 29% и 46% в первой половине 2014 года по сравнению с аналогичным периодом прошлого года соответственно. Девальвация гривны и последующий положительный курсовой эффект был ключевым фактором для 29% роста EBITDA и 46% роста чистой прибыли с увеличением маржи на 8 и 4 п.п. соответственно. В то время как EBITDA Металлургического Дивизиона осталась положительной, Горнодобывающий дивизион сохранил позиции основного источника EBITDA в абсолютном выражении.

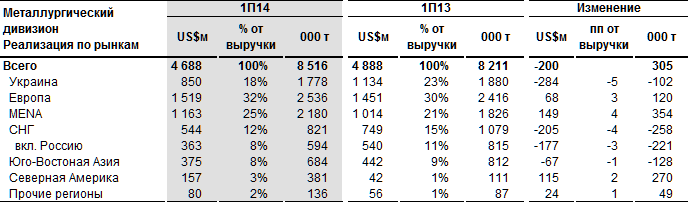

Частично это было вызвано тем, что мы легко смогли диверсифицировать продукцию на ключевых рынках. На фоне снижения потребления стали и емкости рынка в Украине и девальвации рубля в России мы переориентировали продажи из этих рынков в Европу и на Ближний Восток и Северную Африку. Кроме того, в самой России мы избирательно сократили объемы реализации, сосредоточившись на более прибыльных и близко расположенных регионах для сохранения доли рынка.

Мы продолжили фокусироваться на оптимизации операционной деятельности путем повышения эффективности дистрибуции, общих и административных расходов в рамках стратегических мер по снижению затрат. Снижение затрат на сырье и природный газ, а также эффекты от курсовых разниц привели к 20% сокращению себестоимости реализации.

На фоне рыночной нестабильности и ухудшения среды для украинских заемщиков после двух понижений суверенного рейтинга рейтинговым агенством Moody’s Investors Service мы сократили общую и чистую задолженность на 10% и 5% соответственно. Это произошло, в основном, из-за менее интенсивного использования торговых кредитных линий и плановой амортизации банковских кредитов. Мы также увеличили капитальные инвестиции на 8%, поскольку мы продолжили инвестировать в наши предприятия с целью повышения эффективности и снижения их экологической нагрузки.”

РЕЗУЛЬТАТЫ ОПЕРАЦИОННОЙ ДЕЯТЕЛЬНОСТИ

Выручка

Выручка Метинвеста генерируется благодаря реализации металлопродукции, железорудной, угольной и коксовой продукции и перепродаже продукции третьих лиц. Если не заявлено иначе, выручка от реализации третьим лицам не включает внутригрупповые сделки. Данные по выручке приводятся без НДС, акцизных налогов и экспортных пошлин и включают стоимость транспортировки продукции потребителям.

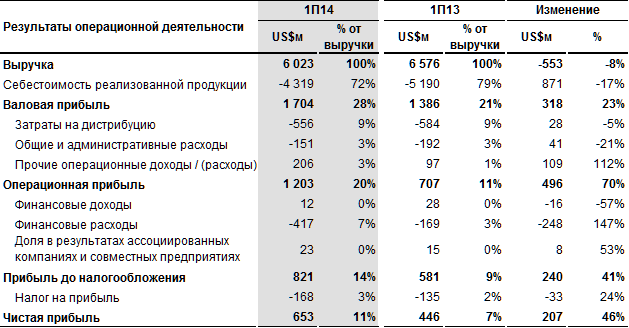

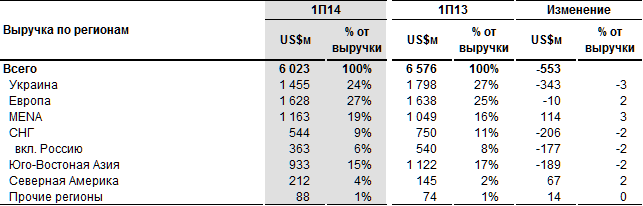

В первой половине 2014 года, объем консолидированной выручки Группы Метинвест сократился на $553 млн. по сравнению с аналогичным периодом прошлого года до $6 023 млн. Выручка горнодобывающего дивизиона снизилась на $353 млн., тогда как выручка металлургического дивизиона снизилась на $200 млн., в основном из-за падения объемов реализации готовой продукции из стали, а также объемов и цен на железорудный концентрат. На Металлургический дивизион пришлось 78% внешних продаж (74% за 1П 2013 года), на горнодобывающий дивизион – 22% (26% за 1П 2013 года).

В первой половине 2014 года выручка Метинвеста в Украине снизилась на $343 млн. по сравнению с аналогичным периодом прошлого года до $1 455 млн., или 24% от консолидированной выручки. Снижение общего объема продаж на внутреннем рынке произошло, в основном, из-за меньшего объема рынка, что было обусловлено скоращением основных потребляющих отраслей. Производство стали в Украине снизилось на 6,9% в первые шесть месяцев 2014 года по сравнению с тем же периодом прошлого года до 15,5 млн. тонн, так как внутренний рынок стали оставался таким же слабым, а в России, в свою очередь, также снизился спрос на украинскую металлопродукцию. К тому же, потребление продукции из стали (кроме труб) в Украине снизилось на 18,9% по сравнению с тем же периодом прошлого года до 2,9 млн. тонн. Основным фактором стало снижение активности строительного сектора, упавшего на 8,9% по сравнению с тем же периодом прошлого года, так как украинский бизнес снизил объем капитальных инвестиций из-за финансовой нестабильности и напряженности на востоке страны. Еще одним фактором стал кризис вагоностроительного сектора в Украине, который упал на 77,1% по сравнению с тем же периодом прошлого года до 3 500 шт., из-за ограничения доступа на российский рынок. Трубная и метизная отрасли снизили производство на 15,2% и 14,6%, соответственно, по сравнению с тем же периодом прошлого года. Прочее машиностроение также снизилось на 9,4% по сравнению с тем же периодом прошлого года.

Производство стали в мире увеличилось на 2,4% в первые шесть месяцев 2014 года по сравнению с тем же периодом прошлого года до 820 млн. тонн, так как произошло восстановление ключевых потребляющих отраслей. Китай остается ключевым фактором роста. В первые шесть месяцев 2014 года, китайские компании увеличили производство стали на 9,9 млн. тонн по сравнению с прошлым годом, что составило более половины увеличения в мировом масштабе в абсолютном выражении. Китай увеличил экспорт, в то время как внутренний рынок столкнулся со стагнацией. Наибольший рост в относительном выражении наблюдался на Ближнем Востоке (до 9,5% по сравнению с тем же периодом прошлого года) и Европе (до 3,8% по сравнению с тем же периодом прошлого года). Говоря о мощностях, средний уровень использования мощностей в мире за первые шесть месяцев 2014 года продолжил составлил 78% (снижение на 0,8% по сравнению с тем же периодом прошлого года).

Производство железной руды в мире в первой половине 2014 года увеличилось на 1,9% по сравнению с тем же периодом прошлого года до 966 млн. тонн. Фактором роста стало увеличение мощностей "большой четверки" горнодобывающих компаний, а также увеличение предложения из Австралии и Бразилии. Мировое потребление увеличилось на 3,3% по сравнению с тем же периодом прошлого года до 969 млн. тонн. Средняя цена железной руды, которая падала с конца 2013 года, в первой половине 2014 года составила $112 за тонну, снизившись на 19% по сравнению с тем же периодом прошлого года. Это падение произошло в основном из-за наращивания производственных мощностей “большой четверкой” в течение отчетного периода.

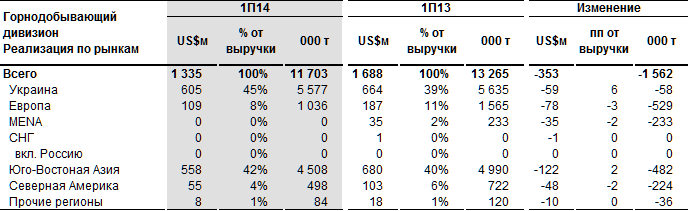

При снижении продаж на внутреннем рынке, доля международных продаж выросла на 3 процентных пункта до 76% в первой половине 2014 года. Доля Европы выросла на 2 пп по сравнению с тем же периодом прошлого года до 27% из-за увеличения продаж полуфабрикатов и длинномерного проката. Доля продаж на Ближний восток и Сев. Африку (MENA) выросла на 3 пп по сравнению с тем же периодом прошлого года до 19%, фактором чего стали большие объемы полуфабрикатов и плоского проката. Доля продаж в СНГ (без Украины), в основном РФ, упала на 2 пп по сравнению с тем же периодом прошлого года до 9% в результате перенаправления объемов готовой продукции на другие ключевые рынки из-за девальвации рубля в 1 кв. 2014 года, которая не была компенсирована соответствующим увеличением цен в долларовом эквиваленте. Доля проданных объемов в Юго-Восточную Азию упала на 2 пп по сравнению с тем же периодом прошлого года до 15% на фоне падения объемов железорудного концентрата и полуфабрикатов из стали. Доля продаж в Северную Америку выросла на 2 пп по сравнению с тем же периодом прошлого года до 4% из-за увеличения продаж чугуна по сравнению с тем же периодом прошлого года.

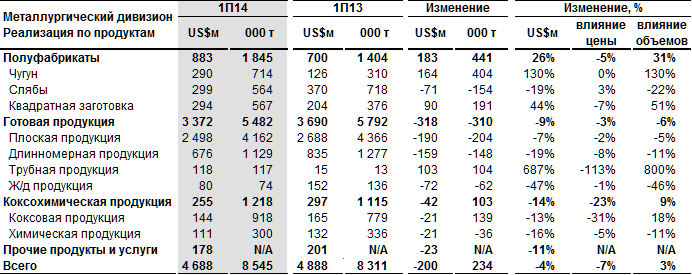

Металлургический дивизион

Металлургический дивизион генерирует выручку от продажи чугуна, стали, коксовой продукции и услуг. В первой половине 2014 года, выручка дивизиона снизилась на $200 млн. по сравнению с тем же периодом прошлого года до $4 688 млн., что объясняется уменьшением продаж плоской продукции на $190 млн., длинномерного проката на $159 млн., железнодорожной продукции на $72 млн. и слябов на $71 млн. В то же время, снижение выручки было частично компенсировано увеличением продаж чугуна на $164 млн., квадратной заготовки на $90 млн. и трубной продукции на $103 млн., что было обусловлено увеличившимися объемами реализации.

В первой половине 2014 года, продажи чугуна увеличились на $164 млн. по сравнению с тем же периодом прошлого года до $290 млн., на 130% выше по сравнению с тем же периодом прошлого года, единственным фактором чего стали объемы продаж, которые увеличились на 404 тысяч тонн. Средняя эффективная цена реализации осталась неизменной по сравнению с тем же периодом прошлого года. Продажи выросли благодаря укреплению рынка чугуна против рынка продукции из стали и сравнительно более высоким объемам производства. Основным региональным фактором стала Северная Америка, где продажи выросли на 282 тысяч тонн по сравнению с тем же периодом прошлого года, или 70% от общего роста продаж. Другими значимыми регионами стали Ближний Восток и Северная Африка, рост которых составил 23% и 11% общего роста в продажах чугуна, и где объемы увеличились на 92 тысяч тонн и 45 тысяч тонн, соответственно.

В первой половине 2014 года, реализация слябов сократилась на $71 млн. по сравнению с тем же периодом прошлого года до $299 млн. В то время как средняя эффективная цена продажи была незначительно выше, объемы продаж упали на 154 тысяч тонн по сравнению с тем же периодом прошлого года до 564 тысяч тонн, снизившись на 22%. Основными причинами этого были сокращение производства стали в первой половине 2014 года, вызванного плохими погодными условиями в 1 кв. 2014 года и ремонт доменной печи на МК Азовсталь в марте 2014 года, что привело к снижению производства слябов на 77 тысяч тонн по сравнению с тем же периодом прошлого года. На фоне снижения продаж, географическая структура продаж улучшилась в отношении увеличения объемов на более прибыльные рынки MENA (в основном Турция) с одновременным сокращением продаж в Юго-Восточную Азию. К тому же, объемы продаж на Европейский рынок упали на 66 тысяч тонн по сравнению с тем же периодом прошлого года, следуя за резким падением мощностей на региональном рынке слябов. Средняя эффективная цена реализации слябов выросла на 3% по сравнению с тем же периодом прошлого года по рыночным ставкам FOB Черное море.

В первой половине 2014 года, продажи квадратной заготовки выросли на $90 млн. по сравнению с тем же периодом прошлого года до $294 млн. Несмотря на более низкую среднюю цену продажи, объемы выросли на 191 тысяч тонн по сравнению с тем же периодом прошлого года до 567 тысяч тонн, продемонстрировав рост на 51%, в основном из-за больших объемов продаж в страны MENA, которые увеличились на 180 тысяч тонн по сравнению с тем же периодом прошлого года. Это, в основном, обусловлено снижением спроса на катанку и арматуру и, следовательно, более высокими продажами квадратной заготовки. Турция (40% от общего объема продаж), Египет, Тунис, Ливия, Иордания и Объединенные Арабские Эмираты были среди ключевых рынков Метинвеста, где компания смогла увеличить продажи с помощью заключения прямых договоров с конечными потребителями. Средняя эффективная цена реализации снизилась на 7% по сравнению с тем же периодом прошлого года в соответствии с рыночными ставками FOB Черное море.

В первой половине 2014 года, продажи плоского проката снизились на $190 млн. по сравнению с тем же периодом прошлого года до $2 498 млн. из-за 5% снижения объемов и незначительно снизившейся эффективной средней цены продажи. Объемы плоского проката снизились на 204 тысяч тонн по сравнению с тем же периодом прошлого года до 4 162 тысяч тонн из-за снижения производства листа на Азовстали (95 тысяч тонн) и рулона на ММКИ (129 тысяч тонн). На фоне более низких объемов продаж в Украине и России, продажи были перенаправлены на регионы MENA и Юго-Восточной Азии. Объемы продаж в Украине снизились на 170 тысяч тонн по сравнению с тем же периодом прошлого года, так как потребление стальной продукции резко упало на 19% по сравнению с тем же периодом прошлого года, в основном в строительстве (снижение на 8,9% по сравнению с тем же периодом прошлого года), вагоностроении (снижение на 77,1% по сравнению с тем же периодом прошлого года), и производстве (снижение на 9,4% по сравнению с тем же периодом прошлого года), тогда как внутренний рынок ужался из-за политических и экономических факторов в Украине. Объемы продаж в регионе Юго-Восточной Азии и MENA выросли на 61 тысяч тонн и 28 тысяч тонн по сравнению с тем же периодом прошлого года, соответственно. Фактором этого явления стало перенаправление листа и рулона производства Запорожсталь с менее привлекательного рынка РФ, обусловленное девальвацией рубля в 1 кв. 2014 года, что не было компенсировано соответствующим увеличением цены в долларовом эквиваленте, конечным потребителям в Турции и Египте, и новым потребителям в Израиле, Индии и Пакистане. Несмотря на это, Метинвест выборочно снизил объемы продаж в РФ, фокусируясь на более прибыльных и близких регионах для сохранения доли на рынке. В соответствии с рыночными ценами FOB Черное море на ГКР, средняя эффективная цена реализации упала на 2% по сравнению с тем же периодом прошлого года. Это в основном было связано со снижением цен на базовые сырьевые материалы по сравнению с тем же периодом прошлого года, а именно железной руды, коксующегося угля и металлолома.

В первой половине 2014 года, продажи длинномерного проката снизилась на $159 млн. по сравнению с тем же периодом прошлого года до $676 млн., так как объемы реализации упали на 11% и средняя эффективная цена реализации снизилась на 8%. Объемы реализации длинномерного проката снизились на 148 тысяч тонн по сравнению с тем же периодом прошлого года, что было вызвано падением объемов продаж в РФ и Украине. Объемы продаж в РФ снизились на 116 тысяч тонн, в основном из-за снижения спроса на длинномерный прокат и девальвации рубля, что не было компенсировано соответствующим увеличением цен в долларовом эквиваленте. Метинвест выборочно снизил объемы продаж в РФ, фокусируясь на более прибыльных и близких регионах. Объемы продаж в Украине снизились на 84 тысяч тонн по сравнению с тем же периодом прошлого года на фоне общего снижения спроса на стальной прокат, что было обусловлено политической напряженностью и сокращением экономики. Доля продаж Метинвеста на внутреннем рынке катанки и арматуры выросла на 3-4 пп, тогда как доля продаж на рынке арматуры незначительно упала на фоне более жесткой конкуренции с местными поставщиками. Эти факторы были частично компенсированы позитивной динамикой в Европе, где продажи длинномерного проката выросли на 88 тысяч тонн по сравнению с тем же периодом прошлого года, так как продажи арматуры производства Промет Стил увеличились после улучшений клиентского сервиса (гибкий график отгрузки, отгрузка автомобильным транспортом) и поставок по новым проектам в Болгарии, а также новым клиентам в Румынии. Средняя эффективная цена реализации снизилась на 8% вследствие падения цен по сравнению с прошлым годом на основные сырьевые материалы, а именно железную руду, коксующийся уголь и металлолом.

В первой половине 2014 года, продажи рельсов снизились на $72 млн. по сравнению с тем же периодом прошлого года до $80 млн. на фоне 46% снижения объемов реализации вследствие падения производства и незначительно снизившейся средней эффективной цены реализации. Объемы продаж рельсов в СНГ снизились на 78 тысяч тонн по сравнению с тем же периодом прошлого года, в основном из-за прекращения продаж рельсов в Казахстан в 2014 в связи с предстоящим внедрением новых технических условий на рельсы в соответствии со стандартами Таможенного союза. Потенциал производства рельс в соответствии с этими ТУ сейчас изучается. Снижение объема продаж в СНГ также может быть отнесено к снижению финансирования правительством Республики Беларусь проектов железнодорожной инфраструктуры в стране. Не смотря на, это экспортные продажи рельсов в Европу увеличились на 19 тысяч тонн по сравнению с тем же периодом прошлого года из-за увеличения объемов продаж в Болгарии.

В первой половине 2014 года, продажи трубной продукции увеличились на $103 млн. по сравнению с тем же периодом прошлого года до $118 млн. из-за резкого увеличения объемов, в то время как средняя эффективная цена реализации снизилась. Объемы реализации трубной продукции увеличились на 104 тысяч тонн по сравнению с тем же периодом прошлого года до 117 тысяч тонн, в основном из-за роста объемов в СНГ на 97 тысяч тонн, составив почти 93% объема продаж трубной продукции. Рост объемов продаж в СНГ был обусловлен отгрузками для второго этапа проекта Восток-Запад (Туркменистан) и второй фазы проекта Бейнеу-Шымкент (Казахстан).

В первой половине 2014 года, продажи коксохимической продукции снизились на $42 млн. по сравнению с тем же периодом прошлого года до $255 млн. на фоне 23% падения эффективной цены продажи коксовой продукции, что было частично компенсировано большими объемами реализации. Объемы продаж коксовой продукции увеличились на 139 тысяч тонн по сравнению с тем же периодом прошлого года до 918 тысяч тонн, в основном из-за более высокого объема продаж коксовой мелочи и кокса в Украине, благодаря перенаправлению объемов с внутреннего потребления на продажи третьим лицам. Средняя эффективная цена реализации снизилась на 23% по сравнению с тем же периодом прошлого года из-за снижения цен на уголь и увеличения доли менее дорогой коксовой мелочи в общем объеме реализации коксохимической продукции до 28% с 19% в первой половине 2013 года.

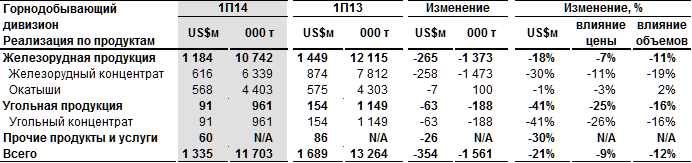

Горнодобывающий дивизион

Горнодобывающий дивизион генерирует выручку от продаж железорудной продукции, углольной продукции и других продуктов и услуг. В первой половине 2014 года, выручка дивизиона снизилась на $353 млн. по сравнению с тем же периодом прошлого года до $1 335 млн. Выручка от продажи железорудного концентрата упала на $258 млн. и концентрата коксующегося угля на $63 млн., тогда как объемы продаж окатышей незначительно выросли, что не изменило уровень продаж окатышей в целом по сравнению с тем же периодом прошлого года.

В первой половине 2014 года, продажи товарного железорудного концентрата снизились на 30% по сравнению с тем же периодом прошлого года до $616 млн. на фоне снижения на 19% в объеме продаж и 11% снижения средней эффективной цены реализации. Объемы реализации снизились на 1 473 тысяч тонн по сравнению с тем же периодом прошлого года до 6 339 тысяч тонн, что объясняется снижением объемов производства товарного концентрата из-за плохих погодных условий в январе-феврале 2014 года и изменения во внутренней структуре потребления ЖРС. На это, в основном, повлияли объемы продаж в Юго-Восточной Азии, сократившиеся на 1 230 тысяч тонн по сравнению с тем же периодом прошлого года и в Европе на 244 тысяч тонн. Средняя эффективная цена реализации снизилась на 11% по сравнению с тем же периодом прошлого года, согласно спот бенчмарку Platt’s на железорудную мелочь с содержанием железа на уровне 62%, который упал на 19% по сравнению с тем же периодом прошлого года. Средняя эффективная цена реализации составила $112 за тонну, тогда как цена в первой половине 2013 года составляла $138 за тонну. Средняя эффективная цена реализации в Юго-Восточную Азию упала на 18% по сравнению с тем же периодом прошлого года, в соответствии с индексом Platt’s. Средняя эффективная цена реализации в Европе упала менее существенно, на 11%, по сравнению с тем же периодом прошлого года, вследствие внедрения операционных улучшений, заключений договоров с премией к цене Platt’s, и эффекта привязки контрактов к индексу Platt’s с содержание железа в 65%. Средняя эффективная цена реализации в Украине снизилась на 4%,что составило значительно меньшее снижение по сравнению с бенчмарком Platt’s, из-за изменения в структуре продаж концентрата и колебаний в котировках индекса Platt’s в предыдущих кварталах 2014 и 2013 гг., соответственно.

В первой половине 2014 года, продажи окатышей незначительно снизились на $7 млн. до $568 млн., по сравнению с тем же периодом прошлого года, так как средняя эффективная цена реализации упала на 3%, что частично было компенсировано увеличением объемов на 2%. Несмотря на в целом стабильные объемы реализации окатышей в первой половине 2014 года по сравнению с тем же периодом прошлого года в объеме 4 403 тысяч тонн, компания изменила географию поставок из Европы (252 тысяч тонн) и Турции (233 тысяч тонн) на Юго-Восточную Азию (747 тысяч тонн), где цены были благоприятнее. К тому же, объемы продаж в Украине снизились на 162 тысяч тонн так как Метинвест увеличил внутреннее потребление. Эффективная цена продажи в Юго-Восточную Азию упала на 7% по сравнению с тем же периодом прошлого года, так как индекс Platt’s упал на 19% в годовом исчислении; этот эффект был частично компенсирован операционными улучшениями и положительным влиянием подписания контрактов с премией к среднерыночным уровням. В Украине, эффективная цена продажи снизилась на 1% по сравнению с тем же периодом прошлого года в основном из-за положительного влияния изменения в формуле ценообразования. Общая средняя эффективная цена реализации упала на 3% по сравнению с тем же периодом прошлого года, что значительно ниже падения индекса Platt’s. Основным фактором стало увеличение доли продаж в Юго-Восточную Азию, где цены сравнительно с другими рынками выше: доля этого региона достигла 59% в первой половине 2014 года, по сравнению с 44% годом ранее.

В первой половине 2014 года, продажи угольного концентрата снизились на $63 млн. по сравнению с тем же периодом прошлого года до $91 млн. на фоне 16% снижения объемов и 25% снижения средней эффективной цены реализации. Объемы продаж снизились на 189 тысяч тонн по сравнению с тем же периодом прошлого года до 961 тысяч тонн, в основном из-за падения объемов производства и последующего падения продаж, в основном в Северной Америке. Средняя эффективная цена реализации упала на 25% по сравнению с тем же периодом прошлого года, в основном следуя глобальному ценовому тренду: в первой половине 2014 года, средняя спотовая цена твердого коксующегося угля на условиях FOB Австралия снизилась на 24% по сравнению с тем же периодом прошлого года.

Себестоимость реализованной продукции

Себестоимость продаж Метинвеста в основном состояла из себестоимости сырья, себестоимости энергоносителей, включая газ и электроэнергию; ФОТ и соответствующих затрат на персонал; амортизации; затрат на техобслуживание и ремонт; аутсорсинга; налогов; и прочих затрат.

В первой половине 2014 года, консолидированный объем себестоимости реализации Группы Метинвест снизился на $871 млн. по сравнению с аналогичным периодом прошлого года и составил $4 319 млн. Снижение было в основном связано с (i) положительными тенденциями обменного курса гривна / доллар США, которые составили $572 млн.; (ii) изменением баланса по незавершенной и готовой продукции в сумме $348 млн., что было связано с продажами, превышающими производство, в первом полугодии 2013 года вследствие отгрузки ЖРС со склада и благоприятной ситуации на европейском рынке - по сравнению с более низкими продажами по сравнению с производством в первом полугодии 2014 года из-за неблагоприятной ситуации на рынке Украины и России; (iii) более низкими ценами и объемами потребления основного сырья, что привело к экономии в $86 млн. и $12 млн., соответственно; (iv) сниженным потреблением природного газа ($38 млн.) и благоприятными колебаниями цены на газ ($54 млн.). Данные факторы были частично нивелированы (i) увеличением на $103 млн. по товарам для перепродажи, в основном по Запорожстали; (ii) повышением затрат на электроэнергию на $39 млн. вследствие более интенсивного потребления и более высоких тарифов на электроэнергию в первом полугодии 2014 года; (iii) увеличением вознаграждения и зарплат на $72 млн. во втором квартале 2014 года В процентном отношении к консолидированной выручке, себестоимость продаж в первом полугодии 2014 года составила 72%, снизившись с 79% в аналогичном периоде прошлого года.

Затраты на дистрибуцию

Затраты на дистрибуцию в основном включали в себя транспортные расходы, зарплаты, выплачиваемые персоналу в сфере продаж и дистрибуции, а также комиссионные, которые выплачиваются европейскими филиалами Метинвеста внешним агентам по продажам и торговым офисам за предоставление услуг и затраты на материалы. В первом полугодии 2014 года затраты на дистрибуцию снизились на $28 млн. и составили $556 млн. по сравнению с тем же периодом прошлого года, в основном вследствие снижения транспортных затрат на $26 млн. Такое снижение было связано с положительными тенденциями в обменном курсе гривна / доллар США ($37 млн.), что было частично нивелировано увеличением затрат на погрузку и отправку в грузовиках из-за изменения географии и разбивки продаж Метинвеста ($11 млн.). В процентном соотношении к консолидированной выручке затраты на дистрибуцию в первом полугодии 2014 года не изменились по сравнению с тем же периодом прошлого года и составили 9%.

Общие и административные расходы

Общие и административные затраты в основном состояли из зарплат, выплачиваемых административному персоналу; консалтинговые услуги; расходов на аудит, юридические и банковские услуги; расходов по страхованию; и выплаты арендной платы. В первом полугодии 2014 года общие и административные расходы снизились на $41 млн. и составили $151 млн. Это в основном было связано с положительными тенденциями в обменном курсе гривна / доллар США ($33 млн.), а также со снижением других затрат, возникающих из-за снижения закупок товаров и услуг (консультационные услуги, аудит и юридические услуги) главным офисом ($11 млн.), что было частично нивелировано повышением вознаграждения и зарплат во втором квартале 2014 года ($6 млн.). В процентном соотношении к консолидированной выручке общие и административные расходы в первом полугодии 2014 года не изменились по сравнению с тем же периодом прошлого года и составили 3% от консолидированной выручки.

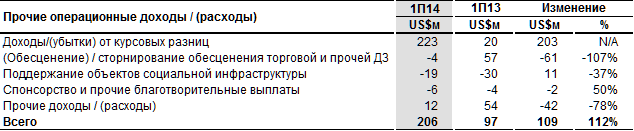

Прочие операционные доходы / (расходы)

Прочие операционные доходы и расходы в основном включали спонсорские и прочие благотворительные выплаты, доходы от курсовой разницы за исключением убытков, поддержание объектов социальной инфраструктуры, доходы или потери от выбытия основных активов, а также доходы или убытки по продажам ТМЦ.

В первом полугодии 2014 года прочие операционные доходы возросли на $109 млн. и составили $206 млн., что было связано с положительной динамикой обменного курса гривна / доллар США и привело к чистой прибыли от операций с иностранной валютой в $203 млн., в основном из-за пересчета торговой дебиторской и кредиторской задолженности на дату отчета. Это было частично нивелировано изменениями в обесценении торговой и прочей дебиторской задолженности ($61 млн.) и снижением прочих доходов ($39 млн.), что представляло собой пеню, выплачиваемую заказчиками за просроченную торговую и прочую дебиторскую задолженность. Прочие операционные доходы составили 3% от консолидированной выручки в первом полугодии 2014 года по сравнению с 1% в аналогичном периоде прошлого года.

Прибыль от основной деятельности

В первом полугодии 2014 года прибыль от основной деятельности возросла на $496 млн. по сравнению с тем же периодом прошлого года и составила $1 203 млн., что соответствует марже в 20%, которая возросла на 9пп по сравнению с тем же периодом прошлого года. Увеличение прибыли от основной деятельности в основном представляло собой снижение себестоимости реализованной продукции на $871 млн. вследствие положительной динамики в обменном курсе гривна / доллар США и более низкими ценами на основное сырье и природный газ; увеличение прочей прибыли от основной деятельности $109 млн., что в основном связано с не денежной чистой прибылью от операций с иностранной валютой ($203 млн.) и нивелировано изменениями обесценения торговой и прочей дебиторской задолженности ($61 млн.), а также снижением прочей выручки ($39 млн.), что представляло собой пеню, выплачиваемую заказчиками за просроченную торговую и прочую дебиторскую задолженность; и экономию по затратам на дистрибуцию, а также общим и административным расходам ($28 млн. и $41 млн., соответственно). Данные факторы были частично нивелированы снижением консолидированной выручки, которая в первом полугодии 2014 года сократилась на $553 млн. по сравнению с тем же периодом прошлого года и составила $6 023 млн.

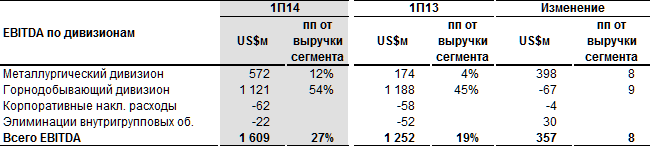

EBITDA

Скорректированный показатель EBITDA рассчитывается как прибыль до налогообложения, до финансовых доходов и затрат, амортизации, обесценения и переоценки основных фондов, спонсорства и других выплат на благотворительность, доли результатов ассоциированных предприятий и других расходов на неосновную деятельность. В первом полугодии 2014 года EBITDA возросла на $357 млн. по сравнению с тем же периодом прошлого года и составила $1 609 млн., что соответствует марже в 27%, которая возросла на 8пп по сравнению с тем же периодом прошлого года. Абсолютное увеличение было связано с увеличением EBITDA Металлургического дивизиона в размере $398 млн. в годовом отношении, что было частично нивелировано снижением показателя EBITDA Горнодобывающего дивизиона на $67 млн.; при этом изменения в корпоративных накладных расходах и элиминациях внутригрупповых оборотов составили дополнительные $26 млн. В первом полугодии 2014 г. маржа EBITDA Металлургического дивизиона возросла на 8пп по сравнению с прошлым годом и составила 12%, а Горнодобывающего дивизиона - на 9пп по сравнению с предыдущим годом и составила 54%.

Финансовые доходы

Финансовые доходы включают чистую прибыль по курсовым разницам, доходы от получения процентов на банковские депозиты и выданные кредиты, вмененные проценты по прочим финансовым инструментам, доход от досрочного погашения активов и другие виды финансового дохода. В первом полугодии 2014 г. финансовый доход составил $12 млн., снизившись на $16 млн. по сравнению с прошлым годом. По сравнению с первым полугодием 2013 г., падение было в основном связано со снижением доходов с условно начисленных процентов по другим финансовым инструментам в объеме $7 млн. и со снижением на $9 млн. доходов от процентов по выданным кредитам. В первом полугодии 2014 г. финансовые доходы составили 0,2% от консолидированной выручки и снизились на 2пп по сравнению с прошлым годом.

Финансовые расходы

Финансовые расходы включают затраты на выплату процентов по банковским займам и долговым обязательствам, чистые финансовые убытки по курсовым разницам, убытки при признании финансовых активов и прочие финансовые расходы. В первом полугодии 2014 г. финансовые расходы составили $417 млн и повысились на $248 млн. по сравнению с предыдущим годом. Повышение было в основном связано с увеличением убытков по курсовым разницам по внутригрупповым кредитам, деноминированным в долларах США. Все остальные позиции, входящие в финансовые расходы, в основном не изменились по сравнению с прошлым годом. В первом полугодии 2014 г. финансовые расходы составили 7% от консолидированной выручки и увеличились на 4пп по сравнению с прошлым годом.

Доля от участия в ассоциированных компаниях и совместных предприятиях

В первом полугодии 2014 г. доля чистой прибыли от участия в ассоциированных компаниях и совместных предприятиях выросла на US$8 млн. по сравнению с прошлым годом и составила $23 млн., в основном вследствие чистой прибыли Запорожстали и Енакиевского КХЗ за период.

Расходы по налогу на прибыль

Расходы по налогу на прибыль включают текущие налоги и отложенные налоги. Метинвест не выплачивает налог на прибыль на основе консолидированной отчетности, т.к. Группа подлежит налогообложению в различных юрисдикциях в зависимости от местоположения филиалов. В соответствии с Налоговым кодексом Украины, действующая ставка налога на прибыль корпораций применяется к облагаемому налогом доходу за вычетом допустимых расходов. В 2013 г. он составлял 19% и зафиксирован на уровне 18% в 2014 г. Разница между эффективной и действующей налоговой ставкой обычно связана с определенными расходами, не подлежащими вычету, и/или необлагаемым налогом на доход, а также с налоговыми льготами, которые могут быть предоставлены в определенных регионах присутствия Метинвеста. Ставка налога на прибыль Группы составляется из местных налоговых ставок, применяемых к прибыли как результат деятельности в странах присутствия - Украине, Европе и США.

В первом полугодии 2014 г. расходы по налогу на прибыль возросли на $33 млн. по сравнению с прошлым годом и составили $168 млн. Эффективная ставка налогообложения, которая рассчитывается как затраты на налог на прибыль, разделенные на прибыль до налогооблажения, снизилась на 3пп по сравнению с прошлым годом и составила 20% в первом полугодии 2014 г. Снижение было связано с понижением налоговой ставки на прибыль в Украине с 19% в 2013 г. до 18% в 2014 г.; а также с применением налоговой ставки в 18% по убыточным предприятиям в первом полугодии 2014 г. по сравнению со ставкой 16% в первом полугодии 2013 г., что привело к снижению налоговой ставки.

Чистая прибыль

В первом полугодии 2014 г. чистая прибыль увеличилась на $207 млн. по сравнению с предыдущим годом и составила $653 млн. Это было связано с повышением операционной прибыли на 70% в годовом сравнении, что было частично нивелировано вышеуказанным увеличением финансовых затрат и налога на прибыль. Как результат, чистая маржа в первом полугодии возросла на 4пп по сравнению с прошлым годом и составила 11%.

Консолидированный отчет о движении денежных средств

Чистый денежный поток, полученный в результате операционной деятельности

В первом полугодии 2014 г. чистый денежный поток, полученный в результате операционной деятельности, снизился на $123 млн. по сравнению с прошлым годом и составил $766 млн. Основными причинами снижения стали: изменения в рабочем капитале с негативным влиянием на чистый денежный поток в сумме $276 млн., уплаченные налог на прибыль и проценты ($226 млн. и $117 млн., соответственно) за шесть месяцев, окончившиеся 30 июня 2014 г. по сравнению с положительным влиянием изменения в рабочем капитале ($31 млн.), а также более низкие значения налога на прибыль и уплаченных процентов ($206 млн. и $114 млн., соответственно) за тот же период 2013 г. Изменения в рабочем капитале в первом полугодии 2014 г. связаны с увеличением товарно-материальных запасов ($59 млн.) и дебиторской задолженности ($160 млн.), и со снижением кредиторской задолженности ($56 млн.) и прочих необоротных активов ($1 млн.).

Использованные чистые денежные средства в инвестиционной деятельности

В первом полугодии 2014 г. объем использованных чистых денежных средств в инвестиционной деятельности вырос на $38 млн. по сравнению с прошлым годом и составил $280 млн. Такое увеличение преимущественно обусловлено снижением поступлений от основных средств в силу продажи активов в рамках проекта воздухоразделительной установки на Енакиевском МЗ (US$39 млн.); увеличением за счет приобретения ассоциированных компаний благодаря инвестициям в Black Iron (Cyprus) Limited в первом полугодии 2014 года; доходом от кредитов, выданных связанным лицам, и полученных процентов (US$12 млн.); а также снижением в приобретении основных средств в силу изменений в программе капитальных инвестиций Метинвеста (US$11 млн.).

Использованные чистые денежные средства в финансовой деятельности

Объем чистых денежных средств, использованных в финансовой деятельности в первом полугодии 2014 года, снизился на $86 млн. по сравнению с аналогичным периодом прошлого года до $710 млн. Это было достигнуто в основном за счет более высоких поступлений от кредитов и займов благодаря кредиту, полученному от связанных лиц на сумму $445 млн. во втором квартале 2014 года; большего объема погашений кредитов и займов в первом полугодии 2014 года на общую сумму $390 млн.; погашений по торговым линиям ($460 млн.); погашений по seller notes ($45 млн.); а также выплаты дивидендов ($253 млн.).

По состоянию на 30 июня 2014 года, чистый долг (кредиты, займы и seller notes без учета денежных средств и их эквивалентов) составлял $3 335 млн. Это на 5% меньше по сравнению с $3 525 млн. по состоянию на 31 декабря 2013 года, и на 2% меньше по сравнению с $3 400 млн. годом ранее.

В результате вышеупомянутых факторов денежные средства и их эквиваленты Метинвеста по состоянию на 30 июня 2014 года составили $530 млн. Это на 32% меньше по сравнению с $783 млн. по состоянию на 31 декабря 2013 года и на 41% больше по сравнению с значением годом ранее.

Капитальные инвестиции

Метинвест реализует программу стратегических капитальных инвестиций, направленную на модернизацию производственных мощностей с целью повышения их эффективности. В первом полугодии 2014 года капитальные инвестиции выросли на 8% по сравнению с аналогичным периодом прошлого года до $272 млн. На Металлургический дивизион пришлись 50% капитальных инвестиций (47% в первом полугодии 2013 года), а на Горнодобывающий дивизион - 40% (45% в первом полугодии 2013 года).

В первом полугодии 2014 года Метинвест продолжил реализацию различных инвестиционных проектов в соответствии с Технологической стратегией, утвержденной в 2012 году, с учетом ее обновления в 2013 году. Финансирование программы капитальных инвестиций в первом полугодии 2014 года осуществлялось на уровне ниже забюджетированного показателя по причине финансовых ограничений и ограниченного доступа к внешнему финансированию, а также переноса сроков реализации некоторых проектов. Ключевые инвестиционные проекты представлены ниже.

Металлургический дивизион

Основные инвестиционные проекты в первом полугодии 2014 года (некоторые продолжаются в настоящее время), включают строительство объектов установки ПУТ на Енакиевском МЗ и Азовстали, капитальный ремонт кислородного конвертера № 1 и строительство резервной турбо воздуходувной машины для доменных печей № 3 и 5 на Енакиевском МЗ; подготовку к установке новых фильтров на существующей аглофабрике на ММК им. Ильича; а также капитальный ремонт доменной печи № 4 и замену турбо воздуходувной машины на Азовстали. Кроме того, Метинвест продолжил строительство инфраструктуры для новой воздухоразделительной установки (ВРУ) на Енакиевском МЗ.

Горнодобывающий дивизион

Метинвест продолжает реализацию инвестиционных программ на Северном ГОКе, Ингулецком ГОКе и Центральном ГОКе. Сюда входит разработка циклично-поточной технологии для глубоких карьеров и строительство необходимых объектов на Северном ГОКе и Ингулецком ГОКе. Дополнительными существенными проектами являются реконструкция окомковательных машин (Lurgi 278-B, Lurgi 552-А, Lurgi 552-В) Северного ГОКа.

- Справка

Группа МЕТИНВЕСТ - вертикально интегрированная группа горнометаллургических компаний, управляющая каждым звеном цепочки поставок от добычи лр переработки руды и угля и производства и продажи полуфабрикатов и конечной продукции из стали. В структуру Группы входят добывающие и металлургические предприятия, находящиеся в Украине, Европе и США, а также сеть продаж с охватом всех ключевых мировых рынков. Группа включает два производственных дивизиона - Металлургический и Горнорудный. Стратегическое видение Группы направлено на то, чтобы стать ведущим европейским вертикально-интегрированным производителем стали, обеспечивающим, несмотря на цикличность рынков, устойчивые показатели роста и прибыльности, а также доходности инвестиций выше отраслевых стандартов. За период 6 месяцев, завершившийся 30 июня 2014 года, Группа объявила о выручке в размере $6,0 млрд., рентабельность по показателю EBITDA составила 27%.

Основными акционерами Компании METINVEST B.V. (Холдинговая компания Группы Метинвест) являются Группа СКМ (71,24%) и Группа СМАРТ (23,76%), которые принимают участие в управлении Группой на партнерских началах.

ООО «МЕТИНВЕСТ ХОЛДИНГ» - управляющая компания Группы Метинвест.